十年美國債息急升, 股市何以下跌?

最近的美國十年長債息突然抽升的影響下, 美股連番震蕩。筆者認為投資者在接收訊息時,應該學懂分辨該訊息是真確還是謠言。學懂分析,你便有能力駕馭市場的震蕩而不致驚惶失措,四處詢問如何處理。

以下是筆者極粗疏和極膚淺的分析:

「 通脹」這故事

這個「美國十年長債息突然抽升,導致的股市震蕩」情況,會在近來及不遠的將來,會不斷發生。因為通脹、加息、長債息上升畢竟是會來臨的情況,市場有心人會加以利用來獲利。

這種看來「很可信」的「故事」:什麼「通脹預期升溫」、什麼「聯儲局會加快加息」、什麼「聯儲局會扭曲操作 (Operation Twist, OT),即是沽短期債券買入長期債券來令債息曲線放平的市場操作」,這些都是華爾街編造出來的「故事」,用意是在於打落股市,而從中獲利。

潮漲又潮退

這個通脹預期並非什麼新鮮事,絕大部分投資者都明白箇中的簡單道理。但是,在傳媒的廣泛報導及輿論的恐慌渲染下,加上他們自身在股市上的賭博心態和行為,當市場稍有些少什麼不利傳言時,他們便不問因由、不經思索地迅速沽出股票,全身而退,以為這就可以保護資金。這些行為便導致股價下跌、股市調整。

原因是他們明知地去追逐一些超高估值的股票時,他們是知道那些股價是沒有理據支持的泡沫,他們仍然賭博股價會繼續上升而買入。他們的恐慌性拋售行為,或過於自信的貪婪投機,完完全全是華爾街大鱷的計算之中、掌握之內。

而且資金氾濫又苦無出路,投入股市比起儲蓄要好,大量的 dump money (傻瓜)在股市上生存,任人擺佈。所以,這些「股市的波動 volatility」急升急跌的現象,將會經常出現。

通脹上升, 孰真孰假

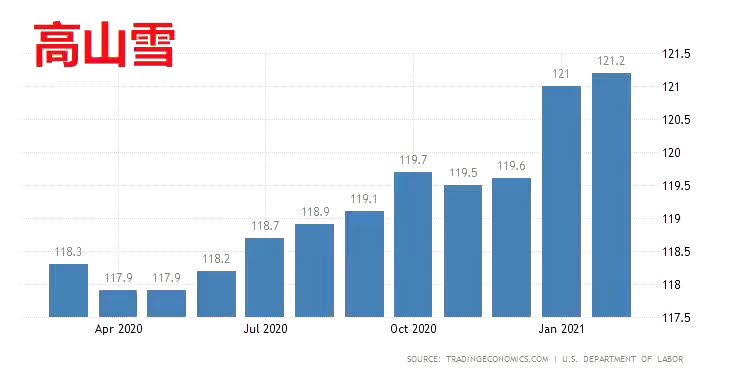

在後疫苗經濟下,經濟開始復甦,債息曲線斜率上升,這是個正常現象。至於是否通脹升溫,大家可以看看現時反映通脹的核心消費物價數據的變動(食物及能源除外):

2020 年 12 月:1.6%

2021 年 1 月:1.4%

2021 年 2 月:1.3%

數據不足以支持現時的通脹正在急升。

Figure 1. United States Core Inflation Rate, excluding volatile items such as food and energy (From Mar 2020 to Feb 20021). 反映通脹的核心消費物價數據的變動(食物及能源除外)(Trading Economics, Core Inflation Rates, https://tradingeconomics.com/united-states/core-inflation-rate)

且看 CRB Commodity Index 綜合物價指數 (Figure 2),現在的水平只是回到 2015 年 3 月的指數,通脹溫和。

Figure 2. CRB Commodity Index (From Apr 2011 to Mar 2021) 綜合物價指數 (Trading Economics, https://tradingeconomics.com/commodity/crb)

通脹上升又如何?

當然隨著經濟復甦,筆者預期通脹將會來臨的。從 Figure 3 到 Figure 6,展示的:

- Core Consumer Price 核心消費物價 (Figure 3);

- Core Personal Consumption Expenditure Price Index PCE 核心個人消費支出價格指數 (Figure 4);

- Producer Price Index PPI 生產者物價指數 (Figure 5);

- Crude Oil Futures (May 2021 源油期貨) (Figure 6),

全體皆正在緩慢上升,這個上升是正常的,重點在於:緩慢。

因為經濟復甦不會一揮而就,不可能是一兩天的事,是緩慢地逐漸發生,所以,如果通脹上升的速度是緩慢有序地發生,對社會是一件好事,但是否會使股市上升,這又未必!

Figure 3. United States, Core Consumer Price (From Mar 2020 to Feb 20021). 核心消費物價 (Trading Economics, https://tradingeconomics.com/united-states/core-consumer-prices)

Figure 4. United States, Core Personal Consumption Expenditure Price Index PCE. (From Mar 2020 to Feb 20021). 核心個人消費支出價格指數 (Trading Economics, https://tradingeconomics.com/united-states/core-pce-price-index)

Figure 5. United States, Core Producer Price 核心生產者物價. (From Mar 2020 to Feb 20021). (Trading Economics, https://tradingeconomics.com/united-states/core-producer-prices)

Figure 6. New York Crude Oil Futures (May 2021) 紐約源油五月期貨) (Ino.com,, https://quotes.ino.com/charting/?s=NYMEX_CL.K21)

而通脹會否上升至一個地步,令聯儲局要加息呢?

要看通脹能否超越平均 2% 的預期,而同時又有接近「全民」就業(即是接近自然失業率的高就業率)。當然現在不是時候。

資金流向

由於美國長期國債債息會影響資金流向,所以它一般都被認為是反應通脹的最先移動指數,也是用來預視未來利率走向的指標。

債息曲線的斜率上升有兩個原因:

(1)經濟正在復甦 (economic growth),

(2)預期通脹上升 (inflation expectation)。

美國國債投資者在通脹上升的預期下,他們會:

- 沽出長期美國債,買入股票來抵禦那預期通脹帶來的貶值風險。

- 因為:債券價格 = 債券年息金額 / 債券殖利率 (Yield to Maturity, YTM)

- 由於長期債券對通脹相當敏感,當物價快要上漲時,它的債券殖利率會隨之而上升。根據以上公式,債券年息金額是固定的,債券價格便跟著債券殖利率的上升而下跌。

- 例如, 債券殖利率是 1%,債息上升 1% 時,債券殖利率便是 1.01%。而債券年息金額 = $100,

- 債券殖利率是 1% 時:債券價格 =$100 / 0.01 = $10,000

- 債券殖利率是 1.01% 時:債券價格 =$100 / 0.0101 = $9,900

- 債券價格減少了 $100

- 仍然持有債券人仕便蒙受債券價格下跌的損失,所以債券投資者一旦看到債券殖利率上升時,便急於售出來保護資金。

- 售出債券後的資金,或許會流入股市。

- 因為:

Real Interest Rate = Nominal Interest Rate - Inflation Rate

實際息率 = 名目息率 - 通脹率

- 現在通脹率 Inflation Rate 是 1.4%,而十年期債息率 10 Year Treasury Rate 即 Nominal Interest Rate 是 1.54% (Mar 11, 2021),實際息率等於 0.14%。

- 實際息率 = 1.54% - 1.4% = 0.14%

也因為經濟正在復甦,社會氣氛轉好,他們會更願意購買公司企業債,來賺取較高債息來滿足那上調息率的期望。所以,他們會沽出風險較低同時也較低息長期國債,買入風險較高但息率也較高的企業債。那時,由於供給大過需求的關係,十年期長債債價便下跌,導致債息上升。

對應美國長期國債債息收益上升,企業債券或其他國家的國債債息必須要提高來留住資金。而如果其債息上升至高於股息或預期股價差,投資者 (smart money) 就會沽售股票,去買入那些高息債券,那便令股市下跌。

另一個有關股市的解釋是,美國長期國債債息上升,是有助資金流入美國國內,引致最近的美元指數上升。坊間智慧是若美元上升,股巿下跌。

流傳的 1.54% 之說

因為現在 S&P 500 的息率是 1.53% (Mar 14, 2021),若果美國十年期國債息大於 1.54%,即是買無風險國債的收益比起高風險的股市為高,投資者就會沽出股票,買入國債。即是說:

- 當美十年期國債息大於 1.54% 時,美股會下跌。

- 反之,當美十年期國債息小於 1.54% 時,美股會觀望橫行或上升。

這就是現在許多人在流傳的 「1.54%」 之說。筆者認為,這個「故事」敍述也不無道理。但是否是「1.54%」呢?那我就不肯定了。

對新經濟股的衝擊

這個利率上升的情況對新經濟股是噩耗,原因如下:

(1) 一些沒有護城河、沒有競爭優勢、還沒有盈利、 沒有自由現金流、支出大於收入的所謂「新經濟」企業股票,因為這些企業本身根本不能依賴自己的生意來營運整間公司,他們只得靠借貸來支持其營運。

利息上升,即是增加其利息支出,增加成本。對投資者來說,其破產風險上升,加上折現率上升,其資產的折現值亦會急速下跌。而其 PE 本益比也當然會下跌,憧憬幻減,股價下滑。

(2) 一些高估值的新經濟股之所以有如此高的 PE,原因是過份高估的成長率 (growth rate)。回看 DCF model (請參考 <股市下跌原因, 有利什麼行業?> 一文中的 DCF model 公式),大家不難看到,因為 growth rate 下調而令計出來的折現值下跌。當市場加息,其融資變得困難,人們會下調對這些企業的未來發展憧憬,對它們的盈利增速也相應估計減慢,growth rate 下調至較正常水平,資產折現值當然會回至正常,即是低值。市場當然首先沽出。

(3) 如上面所說,因為美國的量化寛鬆 (QE) 釋出大量資金令市場存在大量散户 (即: dump money)。市場大量的 liquidity,加上散户的賭博心態及無法冷靜地分析市場訊息,跟隨新聞輿論買賣的特性,構成了泡沫市。他們是明知地追逐没有盈利、高負債的新經濟、科技股的市場新貴。他們是明知自己在賭博的。所以,市場稍有謠言,便急於止損離場。現時市場的波動,便是眾多的個別散户做出的行為偏誤的總和。這樣的下調調整,全屬正常不過的事。

(4) 另外,因為借貸利率上升,令一些槓桿交易,要不是被證劵商在科技股跌勢時強行沽出,便是投機者自己認為下跌風險過高,害怕要償還高額的利息而沽售,這便造成那些新經濟股跌勢更強勁。

這解釋了為何最近美國十年國債的債息上升,對新經濟股的衝擊尤其嚴重。一些還沒有盈利、 沒有自由現金流、支出大於收入、沒有護城河、沒有競爭優勢的所謂「新經濟」企業股票,影響尤其顯著。

Never Time the Market

筆者並不相信,只是看看經濟數據 (economic data),便可以成功準確地預測大市。因為當每個人都這樣做來預測大市時,而每個反向投資者都會用第二層思考來想市場時,第二層思考的結果便成為大市。那時候,第二層思考就沒用。反向投資者便要用到第三、四層思考才能成功地做反向投資了。

更何況,人類的有限理性導致的偏誤行為,才是股市中最決定性的因素。雖然有價值投資者會認為「價值」才是核心,但筆者只能同意「價值」是估值的核心基礎,但不是股價的核心。股價的核心,仍然是供求,亦即:投資者的偏誤行為才是核心。所以,以上的討論結果,頂多可以作為理性投資的參考*。

後記:

今天 (15 Mar 2021),筆者又聽到某某主持在網上報章 live 說:「現在市場已經消化了長債息的影響,雖然長債息繼續升破1.6%,現時的美股仍在升」。筆者覺得可笑!現時的美股在升,只是因為美國政府又派錢, 這個消息淡化了美長債息和通脹的影響而已。這個 「通脹,加息」的陰霾還未過去! 華爾街的有心人, 又怎麼會輕易放過這個可以把股市舞高弄低好機會, 好故事呢?傻瓜!

* 筆者希望稍後會有時間可以寫一些文章, 有關在現時不確定情況下的投資策略。希望有時間!

References

Trading Economics, Core Inflation Rates excluding volatile items such as food and energy, https://tradingeconomics.com/united-states/core-inflation-rate

Trading Economics, CRB Commodity Index, https://tradingeconomics.com/commodity/crb

Trading Economics, Core Consumer Price, https://tradingeconomics.com/united-states/core-consumer-prices

Trading Economics, United States, Core Personal Consumption Expenditure Price Index PCE, https://tradingeconomics.com/united-states/core-pce-price-index

Trading Economics, United States, Core Producer Price, https://tradingeconomics.com/united-states/core-producer-prices

Ino.com, Crude Oil Futures (May 2021 Futures) , https://quotes.ino.com/charting/?s=NYMEX_CL.K21)

=======================

免責聲明

本網頁屬個人網誌,一切言論純屬個人意見及經驗分享,本人或任何人等的一切言論,並不構成任何投資買賣的要約、招攬、邀請、誘使、建議或推薦。投資涉及風險,讀者應考慮該投資是否適合閣下的個別情況,務請讀者運用個人獨立思考、求證、分析,讀者一切的投資決定以及該投資引致的收益或損失,概與本人無涉。

另外本人無法保證在本網誌所提供的資料有關內容的真確性和完整性,包括但不限於任何 錯誤、誤差、遺漏、或侵權性質、誹謗性質或虛假性質的信息或任何其他可導致冒犯或在其他方面引致發生任何追索或投訴的資料或遺漏,而導致之任何損失或損害,本人概不承擔任何有關法律責任。

版權聲明

本網誌的所有資料、圖像與相片、文本屬本人所有專屬財產,均受知識產權法例及權利(包括但不限於保護版權的法例)所保障。根據此法例及權利,任何未經授權使用的資料均屬侵權行為。在未經本人明確同意授權下,本網誌資料、圖像與相片、文本之全部或部份均不可被使用、複印、改編、修改、發表、儲存或以其他方式複製分發、發佈或向公眾提供、銷售、傳送該等版權作品作任何用途。

(c) 2021 高山雪 Snow Hill. All rights reserved.

留言

發佈留言