Photo by Daniel Reche on Pexels.

參考點設定的影響

展望理論中的價值函數 value function 只關注價值變化而不是考慮最終財富 (final wealth)。但是,每個人訂定的參考點是不同的,也可以隨時轉變。

而價值函數只關注價值變化的意思其實是:只看相對於參考點 (r) 的價值改變,即是:

現在,可以把價值函數的公式優化為:

先看例子 (13)、例子 (14) 開始時設有原有資金 (present wealth)。

假設:人們把他們的

原有資金設定為

參考點。也就是把

價值函數圖上橫軸的 0 點放在

原有資金上,原有資金是多少也不理,

任何賺虧也只是相對於原有資金。

參考點 = 原有資金 (present wealth)

例子 (13):原有資金 = $1,000

A:50% 賺 $1,000; 50% 賺 $0

B:100% 賺 $500

大多數人會選 B 。這就是確定效應。

例子 (14):原有資金 = $2,000

C:50% 虧 $1,000; 50% 虧 $0

D:100% 虧 $500

大多數人會選 C 。這是因為損失規避而變成風險偏好。

以下是用展望理論的 PT value來模型人的風險決策行為:

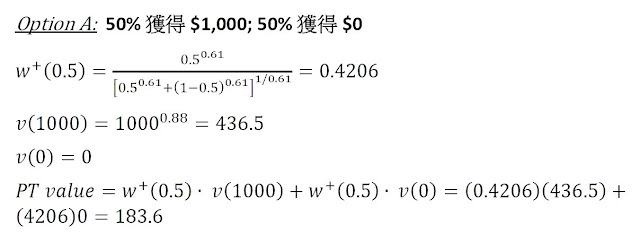

例子 (13):

Option A:

比較 Option A 和 Option B 的 PT value:183.6 < 237.2。所以,

多數人會選 B。

例子 (14):

Option C: Option D:

比較 Option C 和 Option D 的 PT value:-445.9 > -533.7。因為損失規避,所以,多數人會選負數較少的 C。

改變參考點

現在,把例子 (13)、例子 (14) 改變成把原有資金 (present wealth)也納入計算 value function之內 ,亦即是把參考點設定為 $0,而賺虧則相對於 $0。而在例子 (13)、例子 (14) 給出的選項 Option A、B 及Option C、D 在這裡完全一樣,試看看計算結果跟以上以原有資金作參考點有沒有不同?

參考點 = $0

例子 (13a):原有資金 = $1,000; 參考點 = $0

A:50% 賺 $1,000; 50% 賺 $0

B:100% 賺 $500

例子 (14a):原有資金 = $2,000; 參考點 = $0

C:50% 虧 $1,000; 50% 虧 $0

D:100% 虧 $500

Option B:

比較 Option A 和 Option B 的 PT value:521.5 < 623.7。所以,多數人仍然會選 B。

Option D:

比較 Option C 和 Option D 的 PT value:562.9 < 623.7。所以,多數人變了會選 D。

計算結果是:

例子 (13a):原有資金 = $1,000

A:50% 賺 $1,000; 50% 賺 $0

B:100% 賺 $500

跟上面一樣,多數人仍然會選 B。

例子 (14a):原有資金 = $2,000

C:50% 虧 $1,000; 50% 虧 $0

D:100% 虧 $500

多數人會轉變,選 D。

解釋

如果把參考點設定為 $0,即是把所有賺蝕,以未有原有資金之前作為參考點,亦即是:看最終財富的變化作為決策基礎,當中的升跌也不理。例子 (13a)、例子 (14a) 根本不是以上你所看到的選項,而是人會在他們的腦海中把這兩例子轉變成以下情景:

例子 (13a):

A:50% 最終擁有 $2,000; 50% 最終擁有 $1,000

B:100% 最終擁有 $1,500

多數人仍然會選 B,這是確定效應,也是風險規避 (risk aversion)。

例子 (14a):

C:50% 最終擁有 $1,000; 50% 最終擁有 $2,000

D:100% 最終擁有 $1,500

多數人變了會選 D, 這是確定效應,也是風險規避 (risk aversion)。

可以看到,

- 現在的 Option A 與 C 的情景是一樣的 (兩者的 PT value = 562.9);而 Option B 與 D 的情景也是一樣的 (兩者的 PT value = 623.7)。

- 兩者皆變成獲得情景,兩者皆是因為確定效應。

改變參考點,可以改變情景:

參考點的依賴也是框架效應的一種,我們作判斷時會受著框架的限制,所造成的偏好而作出選擇,這跟參考點依賴無異。例子 (14a)是由本來的損失情景,變成獲得情景。亦即是,參考點的改變可以改變人對獲得或損失情景的界定,然後改變人的風險決策結果。

這個轉變的關鍵,是在於參考點的移動方向。由例子 (13) 和 (14) 改變到 例子 (13a) 和 (14a),參考點是向左移動,即從原有資金改變到完全未有原有資金前的 $0 作為參考點。人們身處的情境便完全改變。情境改變,隨之而來的偏好、感受,及作出的選擇也有所改變。

所以,我們在做決策時,要先清楚自己的參考點設立在那裏、原因、及試用不同的參考點來衡量決策結果。要清晰分析自己身處的情境,才設定參考點。盡量避免因參考點的不同而改變我們看自己在「賺或蝕」、「獲得或損失」的情景,以致作出不理性的決策。這個參考點便是錨定點或框架。這種改變參考點,也就是框架效應。

相關文章:

展望理論 Prospect Theory (1): 價值函數 (Value Function)

展望理論 Prospect Theory (2): 機率加權函數 (Probability Weighting Function)

展望理論 Prospect Theory (3): 確定效應 (Certainty Effect)

展望理論 Prospect Theory (5): 如何應用在股市

展望理論 Prospect Theory (6): 股市應用 --- 違反人性的風險決策

References

Nicholas Barberis, Abhiroop Mukherjee, Baolian Wang, Prospect Theory

and Stock Returns: An Empirical Test, The Review of Financial Studies,

2016, 29, (1), 3068-3107)

Nicholas C. Barberis, Thirty Years of Prospect Theory in Economics: A

Review and Assessment, Journal of Economic Perspectives, 2013, 27, (1), 173–196

Nicholas Barberis and Ming Huang, Stocks as Lotteries: The Implications of Probability Weighting for Security Prices, American Economic Review 2008, 98, (5), 2066–2100.

友野典男,有限理性: 行為經濟學入門首選,大牌出版。

=======================

免責聲明

本網頁屬個人網誌,一切言論純屬個人意見及經驗分享。本人無法保證在本網誌所提供的資料有關內容的真確性和完整性,包括但不限於任何錯誤、誤差、遺漏、或侵權性質、誹謗性質或虛假性質的信息或任何其他可導致冒犯或在其他方面引致發生任何追索或投訴的資料或遺漏,而導致之任何損失或損害,本人概不承擔任何有關法律責任。

版權聲明

本網誌的所有資料、圖像與相片、文本屬本人所有專屬財產,均受知識產權法例及權利(包括但不限於保護版權的法例)所保障。根據此法例及權利,任何未經授權使用的資料均屬侵權行為。在未經本人明確同意授權下,本網誌資料、圖像與相片、文本之全部或部份均不可被使用、複印、改編、修改、發表、儲存或以其他方式複製分發、發佈或向公眾提供、銷售、傳送該等版權作品作任何用途。

(c) 2021 高山雪 Snow Hill. All rights reserved.

留言

發佈留言